服務熱線

0755-83044319

發布時間:2022-12-08作者來源:王金桃 許萌瀏覽:3835

2020年下半年開始出現的芯片短缺現象,已經演化為全球整體芯片短缺的嚴重問題;半導體產業鏈發生失穩失序;芯片短缺對汽車產業造成很大影響,可以說是一場危機。對此,全球的半導體產業界均高度重視,甚至多國政府也將解決芯片短缺問題提上議事日程。

本文將從芯片短缺情況、原因與影響三方面來討論:了解芯片短缺的動態情況,以及找準芯片短缺的成因,分析芯片短缺對半導體產業鏈帶來短期的業績影響及長期的結構影響,以及本次芯片短缺對半導體產業與企業發展的啟示。

一 芯片短缺現狀情況

1.全球整體芯片短缺,產業鏈各環節有何變化?

(1)芯片下游用戶即電子系統廠商需求恢復性增長

新冠疫情爆發以后,2020年上半年,對芯片的需求及預期在下降。2020年第3季度,手機、平板與服務器需求受到居家辦公的影響而增加;受美國進一步限制,華為在9月14日前備貨,其他手機廠商加大進入手機市場的力度;7/8月份開始,國內外汽車銷量恢復性增長。2020年下半年,媒體開始報道芯片短缺問題。

(2)芯片設計公司反映產能緊張

當下游用戶的需求恢復性增長,要求加大芯片供應,芯片設計公司將加大訂單,要求制造與封裝測試安排增加產能。同時增加的芯片制造訂單,造成芯片制造企業產能緊張,并且形成恐慌。另一方面,設計公司開發新的芯片產品,需要制造公司幫忙進行流片及流片成功后制造。近年來國內新增許多設計公司發現,由于制造企業產能緊張,流片活動安排困難。

(3)芯片制造與封測公司多種方法處理訂單

對于短時間快速增加的訂單,芯片制造與封測公司采取措施重新安排產能計劃,包括多種處理方法:在產能利用率高、產能增加的空間并不大的條件下,選擇保證重點客戶、讓客戶排隊/漲價/拍賣產能,重新排產計劃,以平衡各方產能需求,增加公司收益。如代工廠臺積電,面對多國政府要求,重新安排生產計劃以滿足汽車電子MCU芯片的生產。

(4)設備與材料公司的需求出現較大增長

產能不足,芯片制造企業加快在建產線建設或者計劃擴大產能,對芯片設備的需求出現強勁的增長。而在芯片制造與封測企業加大生產保障供應的情況下,對制造與封測環節的材料供應也不斷增加,一些材料如基板出現缺貨情況。

(5)芯片交期延長,下游系統廠商受影響

從芯片設計公司給芯片制造公司下單到芯片完成的時間稱為交期,不同芯片產品的交期不一樣。一般而言,芯片在制造環節需要2個月左右,先進制程多達1000道左右工序、可能要近3個月,因此,正常情況下,交期一般在8-12周。但由于制造企業的訂單增加很多,有些訂單需要排隊,從下訂單到制造、及封裝測試好的芯片產品,交期就延長了多周時間。

2.芯片短缺、產業宏觀表現

(1)產能利用

2020年上半年,受疫情影響,下游需求下降,出現砍單現象,而疫情也對制造企業員工的正常上班、產能有所影響。但2020年下半年,需求出現轉向,在家上班、5G建設等,使得平板、游戲機、數據中心、服務器的需求增加。

芯片短缺,其實主要是產能不足,產能在生產不同芯片產品上的產能不平衡問題。一般半導體產業制造的產能利用正常水平80-90%,留有一定的余量來進行設備維修等工作。

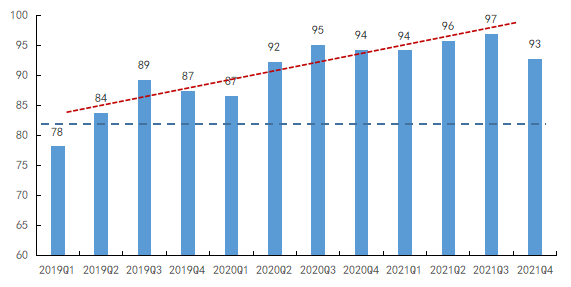

圖1: 2019-2021季度產能利用情況(%)

圖2:近年來全球制造產能利用月度統計(%)

從圖1與圖2中,可以看到,產能利用一年四季不同、有周期性;2019年全球產能利用[敏感詞]沒有超過90%,但2020年第2季度產能利用已超過90%,第3季度更高達95%。2021年第1季度的產能利用,盡管沒有統計資料,但有報道:部分企業95%甚至98%。芯片代工巨頭臺積電表示,盡管工廠產能利用率已經超過100%,但是依舊無法滿足需求。

另一方面,要考慮不同類型產線的差別:

1)代工廠接受芯片設計公司的訂單,IDM廠自己設計并制造芯片。目前,IDM企業產能利用率較正常,但代工廠產能緊張的情況十分突出。

2)8英寸產線產能與12英寸產線產能利用情況有區別。與12英寸產線相比較,8英寸產線的經濟性不足,近幾年產業擴大產能愿望不足,因此產能更緊張。

3)不同制程的產線,產能緊張程度不同。制程節點上,135nm、90nm、45nm,較緊張。

4)不同的芯片制造企業,由于客戶數量與工藝要求不同,產能緊張程度不同。

(2)芯片短缺的產品結構

芯片短缺,從局部到整體,是產業因應供需不平衡的結果。但是,并不是所有芯片產品同等程度地發生短缺,有一些芯片,比如:汽車電子芯片、CIS芯片與顯示驅動芯片(CIS芯片與顯示驅動芯片,非常消耗產能),短缺較為嚴重。

為了解決汽車電子芯片等芯片產品的嚴重短缺問題,一些代工企業制定應急調度計劃,影響到其他芯片產品的生產安排,出現交期普遍延長與整體短缺的現象。

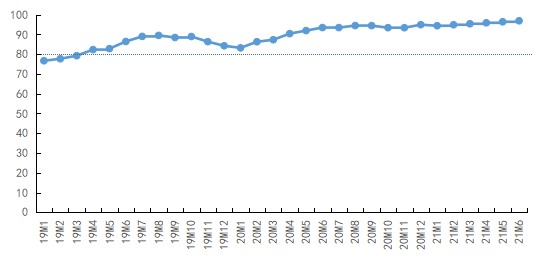

(3)平均交期延長

2021年一季度,交期延長很多,嚴重的交期長達1年之久。2021年第3季,芯片平均交期已近22周,比前一年同期高出9周。

據SusquehannaFinancialGroup統計,芯片交期持續延長,其中問題特別嚴重的包括汽車重要零件微控制器(MCU),平均交期達32周,是平常的3倍。

圖3:典型芯片產品平均交期變化

汽車產業受到很大影響。全球各大汽車廠商,都有短期停產報道。有機構預測,因為芯片短缺,2021年汽車產量將減少10%左右。

蘋果公司的新一代手機生產,出現制程并不是[敏感詞]的芯片供應不足(手機是有多顆芯片,工藝制程不一樣),而出現推遲上市與減少產量等問題。

二 芯片短缺的原因

由于產業發展的周期性、2020年新冠疫情、以及中美貿易摩擦對半導體產業的影響,加上媒體對芯片短缺的報道造成的恐慌,全球半導體產業處于不平衡、不穩定狀態。

1.半導體產業的周期性

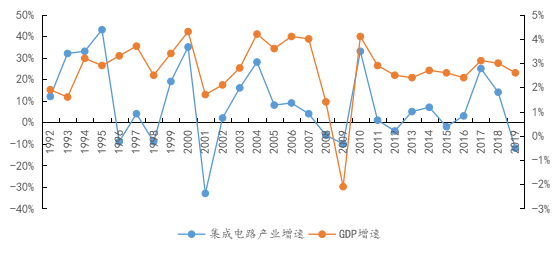

圖4:全球半導體產業(左)與GDP(右)增長

全球半導體產業的發展,是個動態增長過程。新的市場需求推動新產品開發,會帶來產業的增長。隨著半導體產品的發展,出現階段性與周期性的特點。由家電、計算機、互聯網、手機等移動智能設備的出現,增長出現一波一波的階段性。而由于需求增長而需要的產能建設,有二年左右的建設周期。需求的連續變化與供應的躍增,出現的供需不平衡,造成了產業的周期性。半導體產業發展的周期性,在存儲領域表現得非常明顯。

半導體產業,階段性與周期性是長期影響因素。而產業外部因素如金融危機、產業內部因素如互聯網泡沫,是產業波動的短缺影響因素,并且造成的短缺影響會相當大。

不同于2020年初產業將出現下降的悲觀預測,2020年全球半導體產業營收增長約6%。2019年,全球芯片產能利用平均約83%; 2020年,全球芯片產能利用平均約92%,產能利用已經達到較高水平。

2. 需求方面:先有中美貿易摩擦對半導體產業影響,后是疫情造成需求不確定性加大

(1)中美貿易摩擦

近年來中美貿易摩擦, 半導體產業是摩擦沖擊的主要領域,全球產業鏈受到嚴重干擾。2021年,拜登政府上臺,延續特朗普政府對中國的遏制政策,中國被定位為美國的競爭對手,半導體產業是中美競爭重點領域。

盡管在進行產業評估、美國的政策還沒有定型,但近三個月的一系列舉動和政策,已經表明了美國政府的態度。

(2)2020年新冠疫情對半導體產業的影響

因2020年疫情的持續影響,汽車行業中下游車企的訂單也在減少,相對應的上游芯片廠也削減了汽車相關芯片的需求預測,一些芯片廠更是將原有的汽車芯片產能紛紛轉移至手機、電腦和游戲機領域,如臺積電的生產線幾乎都被蘋果、高通等預訂一空。

自2020年下半年以來,幾大手機廠商就開始加大備貨數量,電子產品的需求激增導致芯片的需求也在增加,如今再加上汽車行業銷售的回溫,以現有主要芯片代工廠的產能,顯然無法在短時間內滿足突然激增的芯片需求。陡然增加的訂單需求限制了代工廠接受新訂單的能力,而遭“需求擠壓”最慘的當屬汽車行業(全球車規級MCU的70%,由臺積電代工)。

貿易摩擦,較新冠疫情發生時間早,產業對此也非常擔心,并且在布局方面開始進行調整。因此,貿易摩擦是產業發展的重大不確定因素,在短期具有較大影響、并且長期將改變產業的格局。

新冠疫情,對產業而言是突發環境事件,在新冠疫情何時結束還沒有明確,是產業發展的不確定因素,但對產業的影響已經凸顯,并且產業擔心供應鏈安全,可能增加供應鏈安全方面的安排與調整,從而產生長期影響。

3.供應方面:主要體現在產能不足以及隨機突發環境事件影響

產能問題:由于芯片產品種類多,工藝要求各不相同,因此,不同的芯片采用不同尺寸的晶圓,在不同制程的工藝平臺制造。相對來講,供應在短期內變化不大,主要是產能利用程度。

盡管說產能緊張是總量問題,但更主要的是產能結構性問題,無論是總量問題、還是結構問題,都需要通過產能建設來解決。而產能擴大的時間/周期長達2-3年。

突發環境因素:在此期間,芯片制造與封測,還受到突發環境因素的影響,一些大企業由于天氣、地震、火災、缺水缺電,影響到生產計劃、供應物流的安排,加劇了芯片供應鏈的不平衡不穩定程度。

4.供需不平衡及產業各方的預期/應對

不確定性是產業發展[敏感詞]的影響因素,而不確定性改變產業預期和行為。目前階段不確定性來自:半導體產業發展的周期性,新冠疫情與中美摩擦的影響。

不確定性使得對產業發展的預期發生重大變化,需求預測變得非常困難,企業應對困難。為了應對信息的不確定性和產業發展的不確定性,產業鏈中的企業,普遍采取加大庫存、長期訂單、多方下單、鎖定產能或產品貨源等措施。

由于半導體產業鏈非常長而復雜,需求的變動沿產業鏈從下游往上游傳遞,逐級放大,形成牛鞭效應。

其中,還存在各環節的庫存及一些環節如代理商、貿易商的囤貨行為,加劇了芯片短缺;而產業上下游的信息不透明,造成半導體供應鏈的混亂和不穩定。

三 芯片短缺影響下的短期業績影響

當前的芯片短缺,將對全球半導體產業產生短期與長期影響,即短期的業績影響,長期的結構變化。總量上講,由于產能不足,造成芯片短缺,還是會通過價格等手段來引導與改變短期的需求,并增加長期有效供給。

下面我們將從短期影響與長期影響二個方面分析,本節分析短期影響 ,下節分析對全球產業的長期影響。

1. 對全產業鏈業績影響的短期分析

(1)芯片短缺對產業及下游的影響

主要取決于幾個因素:1)缺什么類型芯片及缺多少?2)交期變長多少?3)價格漲多少?4)短缺的狀況何時將改變?

缺什么類型芯片以及短缺程度,反映的是產業供給與需求的結構因素,短期內,產業有一定空間去優化產能利用,會對此問題做出一些調整,因此,是動態變化的。

產業做出的反應,還將體現在交期與價格的變化上。交期與價格的變化,將改變產業鏈各環節的利益分配,還會影響下游產業的生產計劃。

短缺的狀況何時得到改變,取決于產業的新產線建設,制造與封測企業在對產業分析基礎上,進行產能建設,供應增加,將改變供應與需求的不平衡狀態。

在市場經濟環境中,價格是調節供給與需求的最主要手段。目前的芯片市場,面臨著嚴重的供需不平衡現象,半導體產業的各市場環節參與者,將從企業自身角度,去分析市場,根據自己的上下游情況,制定企業的產能利用策略與價格策略。

(2)多方參與短期產能的調度及需求的調整

短期:優先安排與產能調度à短缺的深度與廣度,也影響供應鏈各環節企業的業績。2021年內的漲價,是產業供需不平衡引起的市場調節行為,將有利于改善市場的供需不平衡的狀態。

(3)芯片短缺對產業鏈各環節的影響

制造與封測企業由于產能緊張,將因為漲價而改善業績;芯片設計公司,將出現分化,如果產能獲得保證,公司業績將因為需求旺盛而獲益。如果產能沒有保證、或者需要承受高價產能,將受到比較嚴峻的沖擊;下游電子整廠的成本也將增加。因此,半導體產業鏈將發生價值調整,制造企業比以前更為有利。

從全球半導體產業區域看,處于產業鏈各環節與產品領域的市場領先者,將更有能力在產能緊張與芯片短缺中獲得資源和市場話語權,業績增長更好。如中國臺灣地區的芯片制造企業、美國的芯片設計企業、歐美及日本的半導體設備企業。

2021年芯片制造的產能利用率再創新高,意味著芯片產出數量的增加。

芯片價格上漲,出現量價齊升的局面。而另一方面,價格對需求的壓制與調整,在2021年并不明顯。可能是備貨與庫存的增長。

2.對中國半導體上市公司業績的短期影響

芯片短缺、產能緊張,對中國半導體產業各環節的企業影響程度不同,市場環境考驗半導體企業,對企業進行分化與篩選。國內的半導體上市公司,是半導體領域的領先企業,在目前的市場環境中,有較好的生存與發展空間。我們根據國內半導體上市公司的報表資料,整理了各環節企業的業績表現。

(1)“缺貨漲價”影響,2021上半年半導體產業盈利強勢

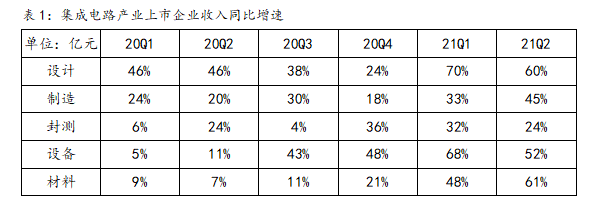

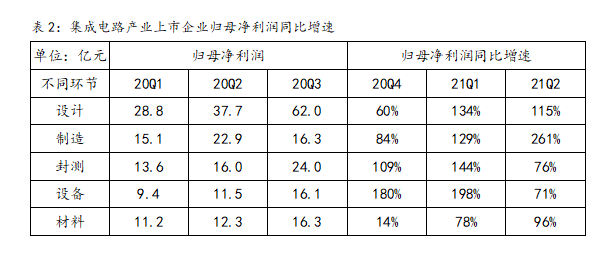

2021年上半年半導體產業景氣度持續上行,“缺貨”、“漲價”、“擴產”和“新需求”奠定了半導體強勁業績和盈利表現。觀察A股市場上半導體上市公司的二季度財務報表,可以發現,材料和設計板塊上半年營收增速最快,分別達到61%和60%,制造和IC設計板塊二季度歸母凈利潤同比增速最快,分別達到261%和115%,具體表現如下:

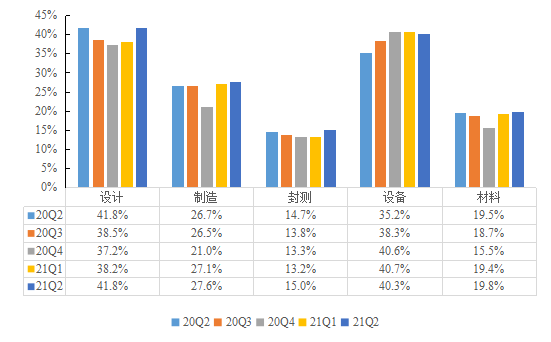

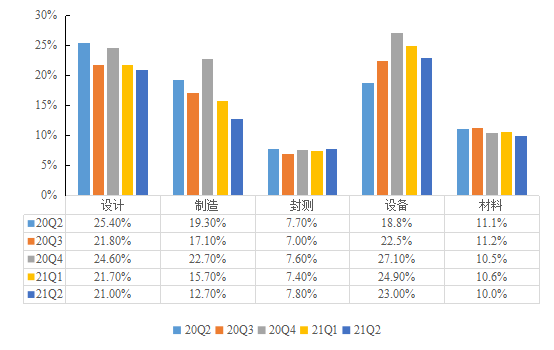

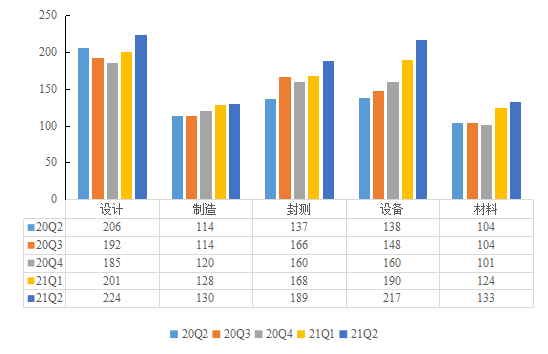

在[敏感詞]二季度半導體各環節毛利率中,IC設計板塊達到41.8%,回升至去年二季度的毛利率水平;而半導體制造板塊、封測和材料板塊毛利率分別達到27.6%、15.0%和19.8%。從去年下半年到今年上半年設計、制造、封測、材料板塊毛利率整體呈現先下降后上升的“U”型變動態勢,僅有設備板塊毛利率持續增長,到二季度略微下降,但依然維持在40%以上,表現強勢。同時,2021上半年設計、制造、裝備板塊的費用率都有明顯的下降,費用率優化促使半導體企業的經營效率提高。

圖5:半導體不同環節毛利率

圖6:半導體不同環節費用率

二季度半導體各環節的存貨金額均有不同程度的上升,下游需求上漲帶動產業鏈備貨需求持續上行。2021年上半年半導體行業持續處于上游原材料產能緊缺,下游終端市場需求旺盛、供不應求的局面里,擴產周期向上帶來了設備材料采購需求增加,同時國內的前端設備廠商(比如北方華創、中微公司等企業)的技術創新成果加速了國產替代進程,為半導體設備板塊發展提供了較為強勁的驅動力。

圖7:半導體不同環節存貨金額(單位:億元)

?

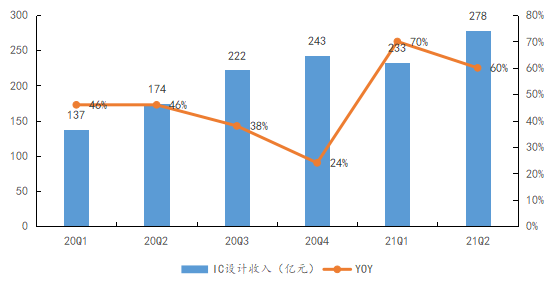

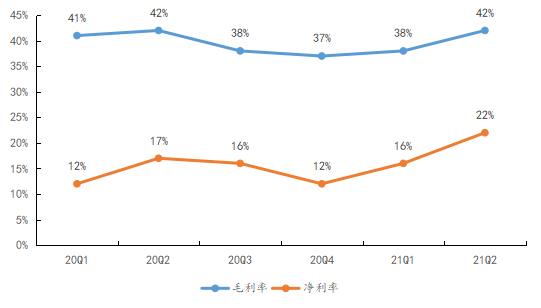

(2)IC設計:產品漲價帶來毛利率凈利率雙升

二季度IC設計板塊營收同比提升60%,毛利率提升至42%,歸母凈利率提升至22%。“漲價”是當前的板塊主題,二季度半導體供需格局持續不平衡,致使部分產品持續漲價,行業的凈利潤增速和凈資產收益率都有明顯的上漲,行業景氣度上行帶動板塊毛利率和凈利率雙升。市值排在前列的A股IC設計公司中,北京君正二季度收入增速[敏感詞](同比增加326%),其次為兆易創新(同比增加139%)、卓勝微(同比增加%),歸母凈利潤增速[敏感詞]的是紫光國微(同比增加160%),其次為卓勝微(同比增加159%)、瑞芯微(同比增加151%)。

圖8:A股IC設計板塊營收及同比增速

?

圖9:A股IC設計板塊毛利率及歸母凈利率

凈利率上漲幅度較大,主要因為產品價格上漲,同時,還由于行業銷售費用率、研發費用率、管理費用率的小幅下降,反映出在板塊景氣度持續上行的時期,缺貨行情也帶來了IC設計企業經營管理效率的提升。但是,終端市場新的需求增點,仍然是IC設計行業發展的核心驅動力,近期5G和車用電子需求旺盛,尤其是5G在2021年上半年快速發展,5G智能手機半導體單機價值量漲幅顯著,其中射頻前端成長比例[敏感詞],相關配套產品的銷售數量和價格也都有明顯的上漲;同時基站數量和基站成本總體也呈現上行趨勢,預期在今年下半年半導體設計板塊仍然維持高景氣度行情。

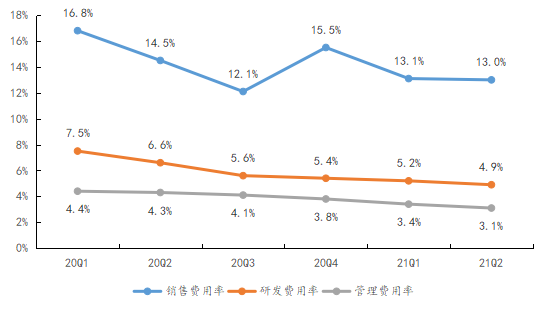

圖10:A股IC設計板塊銷售、研發、管理費率

(3)IC制造:制造產能持續供不應求,缺貨漲價帶動盈利上升

從2020年下半年開始的芯片缺貨漲價行情迄今為止已持續了一年多,我們認為主要有三方面的原因:1)疫情原因導致網絡辦公學習成為主要生活方式,對于電子產品的實際需求大幅增加,伴隨經濟復蘇、5G和新能源車等新興應用場景的出現,2021年整體行業景氣度增長好于預期;2)中美貿易摩擦影響下,全球集成電路產業鏈供應鏈合作效率降低,上游原材料供應緊張導致產品交期延后;3)部分企業恐慌情緒下的無序下單和渠道炒貨加劇產能緊缺程度。

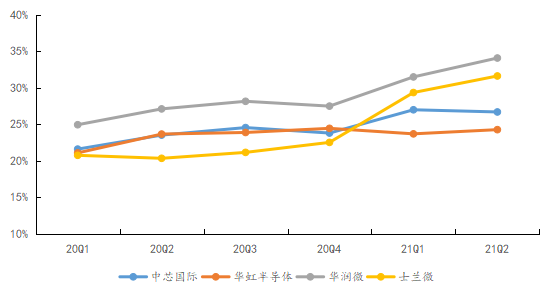

2021年上半年半導體制造產能持續供不應求,處于賣方市場,5G汽車電子等相關產品在二季度需求旺盛,使全球晶圓代工供需不平衡格局加劇。A股市場上,制造板塊二季度營收持續增長,在產能利用率維持高位的情況下,各公司選擇優先接“大單”、“長單”、“高價單”,優化產品結構,毛利率整體穩中有升,其中華潤微36.3%,士蘭微33.4%,中芯國際26.4%,港股華虹半導體24.25%。國際市場上,在其它晶圓廠紛紛采取漲價措施的情況下,臺積電選擇以取消客戶優惠政策的方式來減少成本壓力(購買晶圓將不會再享有3%左右的優惠),但是全球材料供應依舊緊張,導致臺積電2021年上半年毛利率相比去年有所降低,不過依然維持在50%左右的高位。

圖11:IC制造板塊頭部廠商毛利率

四 長期的產能建設與全球半導體產業的結構調整

芯片短缺、產能緊張,半導體產業需求與供應的不確定性加大,使得世界上多國和地區半導體產業界,充分認識到供應鏈安全問題。要解決此問題,最根本的辦法是,通過新廠線建設,解決產能不足問題、以及供應鏈穩定問題。

但是,建設新產線來增加半導體產能,需要較長的時間,一般將從決定建設新產線,到產能全開,需要2-3年時間。而且,新形成的產能,將在很長時間內為半導體設計公司提供芯片制造服務,是影響產業供給的長期因素和力量。

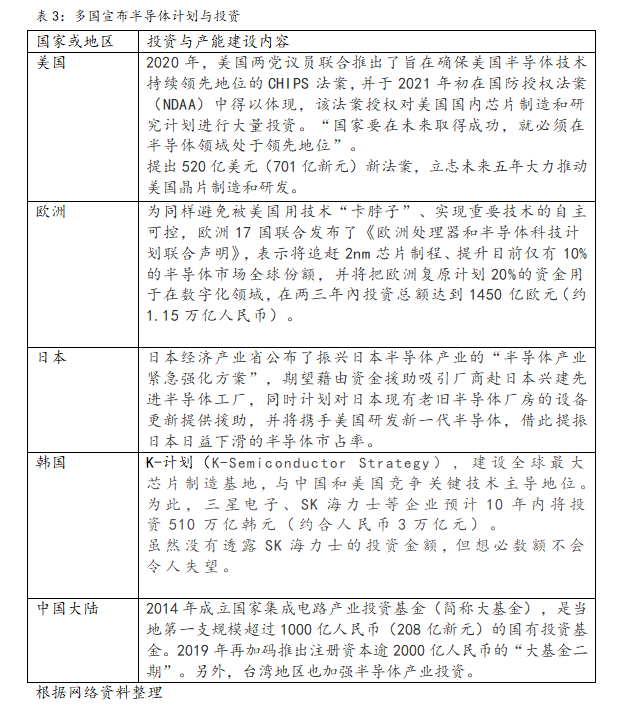

1.多國與地區新一輪的產能建設

2. 企業層面:企業是半導體制造產能建設的主體

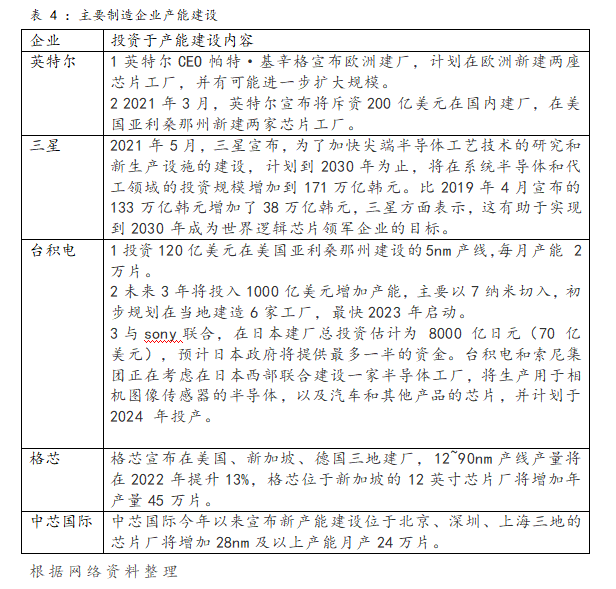

全球半導體主要制造企業的產能建設計劃如下:

綜合來看,2021年以來,臺積電、三星、英特爾、格芯、中芯國際五家晶圓廠商宣布的投資金額,累計超過2250億美元。

除了投資額,投資的制程節點是另一個值得注意的重點。本輪大規模投資既有先進工藝,也用成熟工藝。其中7nm及以下先進工藝制程投資額達到590億美元,28nm及以上成熟制程投資額達到190.5億美元。還有1469.98億美元晶圓廠投資未聲明主要投資制程。

3.產能建設將改變全球半導體產業鏈格局

首先是美國在努力改變全球半導體產業格局。在半導體領域的貿易戰,美國制定新的半導體產業政策,加強對半導體產業鏈的控制力。臺積電、三星在美建設產線,將提高在美國大陸的先進制程能力。美國政府在2021年舉辦了三次半導體高峰論壇,并要求臺積電與三星等企業交出企業經營資料,希望通過聯盟協同,提高由美國主導的半導體產業鏈的控制力。

大量的投資與新產能建設,隨著2023/2024年的新產能陸續投產,全球半導體產業供需不平衡的局面將改觀/改變。而2021年以來,半導體產業鏈各環節的漲價,最終可能會影響終端需求,一些產品與市場的需求將出現下調。對半導體產業鏈來說,新產能建設將刺激半導體設備產業加大產出,有利于半導體設備巨頭。產能建成投放以后,半導體產品的供給將增加,半導體芯片設計公司與半導體材料公司也將受益。半導體產業整體上將趨于平衡,但局部的結構性不平衡可能繼續存在。同時,如果處理不好工藝技術與芯片生產需求的協同,芯片制造企業也將承受業績的壓力。

可以預見,半導體產業的產能投資與建設,將改變全球產業格局,產業鏈的區域化特征將凸顯。區域內供應鏈風險會得到控制,半導體產品將更多區域內循環。

五 結論

本文梳理了全球芯片短缺情況下,半導體產業鏈的表現:總量上需求大于供給,制造與封測產能緊張,芯片交期延長,影響了電子產品產業企業特別是汽車產業的生產。

貿易戰與新冠疫情,使得半導體產業對芯片需求的不確定性增加,而產品與零部件材料的供給物流也受到影響。半導體產業各環節的參與者的反應,加劇了半導體供應鏈的混亂程度。

全球整體芯片短缺,對產業而言,挑戰與機遇并存。短期內,半導體制造與封測企業業績表現更好,設備與材料產業也有強勁增長,有產能保障的芯片設計公司,業績也有不俗表現,2021年全球半導體產業的業績表現已經說明了這個判斷。長期看,芯片短缺的問題,將通過新產能建設來解決。從各國出臺的半導體產業計劃、以及半導體制造企業的新產線建設計劃看,2023/2024年后的產能將釋放,供應與需求的不平衡問題在總量上將大為改變。但由于半導體供應鏈混亂,對半導體芯片需求的預測困難,也有可能出現下降,以及半導體產業的周期特征,無論是總量或者結構,都可能存在不平衡現象。

參考文獻

王陽元主編 集成電路產業全書,電子工業出版社,2018年9月

上海市經濟與信息化委員會/上海市集成電路行業協會 上海集成電路產業發展研究報告(2018、2019、2020、2021),《集成電路應用》雜志社

謝志峰 陳大明 芯事,上海科學技術出版社,2018年7月

馮錦鋒 郭啟航 芯路,機械工業出版社,2020年8月

作者簡介

王金桃 博士 副教授 上海交通大學安泰經濟與管理學院

上海交通大學行業研究院 半導體行業研究團隊負責人

許萌 碩士研究生,上海交通大學安泰經濟與管理學院

友情鏈接:站點地圖 薩科微官方微博 立創商城-薩科微專賣 金航標官網 金航標英文站

Copyright ?2015-2025 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號