服務(wù)熱線

0755-83044319

發(fā)布時間:2022-11-25作者來源:薩科微瀏覽:8594

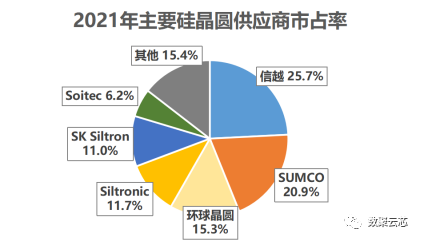

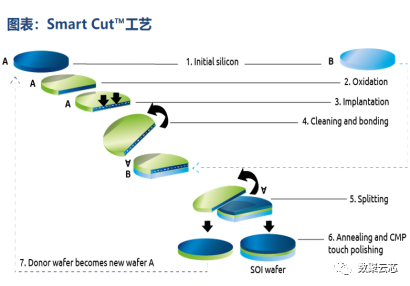

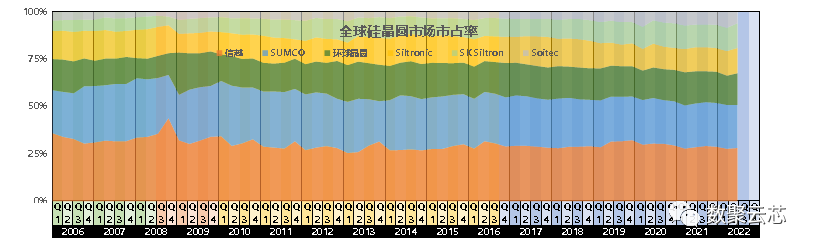

法國的Soitec作為全球第六大硅片供應(yīng)商,承包了全球晶圓市場約6%的市場份額;與此同時,作為優(yōu)化襯底這一細(xì)分市場的龍頭,Soitec憑借以Smart Cut?工藝為代表的先進技術(shù)奠定了不可替代的市場地位。1992年成立至今,Soitec一直致力于技術(shù)研發(fā)創(chuàng)新,并通過并購細(xì)分市場優(yōu)勢企業(yè)的方式不斷完善產(chǎn)品組合,力求為其下游芯片制造商提供提高產(chǎn)品性能、整合新功能以及降低功耗的解決方案。

Soitec如何發(fā)家,核心競爭力因何造就,與龍頭企業(yè)存在怎樣的差距,并在全球晶圓市場中扮演怎樣的角色?本文將通過對其企業(yè)概況、歷史沿革、業(yè)務(wù)分布以及財務(wù)狀況的梳理,幫助投資者對Soitec公司以及當(dāng)今晶圓市場的全球競爭格局加深了解,并為尋求可能的國產(chǎn)化替代路徑提供參考。

目錄

1.企業(yè)概況

2.歷史沿革

3.業(yè)務(wù)分布

4.財務(wù)分析

5.總結(jié)

一、企業(yè)概況

(一)市場地位

Soitec SA公司(以下簡稱為Soitec)于1992年成立于法國,1999年在法國格勒諾布爾建廠,以為半導(dǎo)體行業(yè)提供創(chuàng)新基材為使命,主營晶圓制造及銷售業(yè)務(wù)。成立以來,Soitec專注于優(yōu)化襯底這一細(xì)分市場,如今已成為全球[敏感詞]的SOI(絕緣體上硅)晶圓制造商,市場份額接近80%。

縱觀全球晶圓市場,Soitec則作為第六大供應(yīng)商,承包了約6%的市場份額。截止2021年,主要晶圓供應(yīng)商市占率如下圖所示。

*數(shù)據(jù)來源:各公司官網(wǎng),亞化咨詢

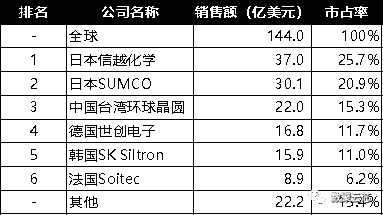

(二)業(yè)務(wù)構(gòu)成

移動通信、人工智能和能源效率作為半導(dǎo)體領(lǐng)域的三個關(guān)鍵市場,其快速擴張為Soitec帶來了高速增長的機遇。截止目前,移動通信仍作為Soitec的主導(dǎo)市場,總收入占比約75%;物聯(lián)網(wǎng)與汽車行業(yè)則分別貢獻(xiàn)了總收入的15%與10%。而根據(jù)Soitec的市場預(yù)測及短期擴產(chǎn)計劃,未來移動通信的收入占比將減少至65%,而汽車行業(yè)則增加至20%;為應(yīng)對高速增長的需求,預(yù)計產(chǎn)能也將在2025年前后從當(dāng)前的200萬片增加至400萬片。

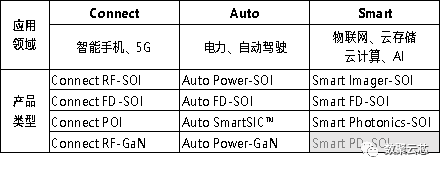

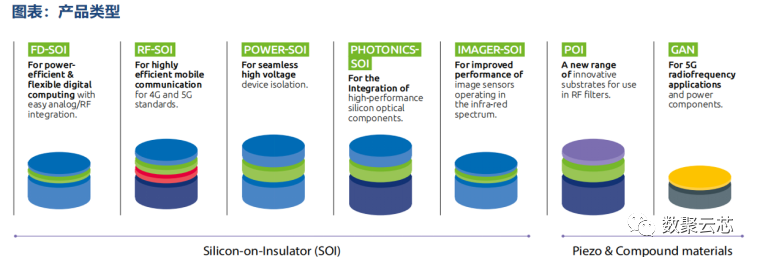

在產(chǎn)品線方面,Soitec專注于晶圓制造業(yè)務(wù),生產(chǎn)產(chǎn)品以SOI晶圓為主,同時也生產(chǎn)SiC(碳化硅)、GaN(氮化鎵)、POI(壓電絕緣體)襯底等化合物半導(dǎo)體材料。具體信息如下表所示。

*注:由于PD-SOI是過時產(chǎn)品,一般不再使用

*資料來源:Soitec年報

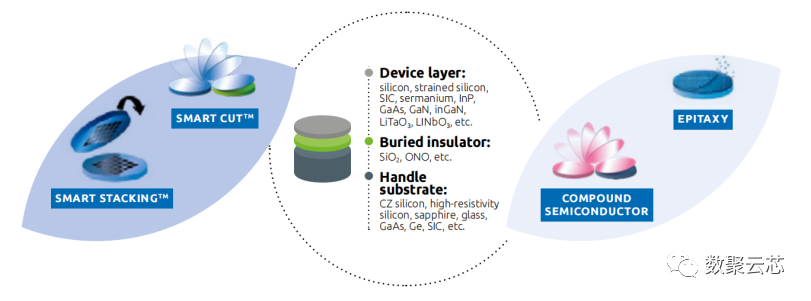

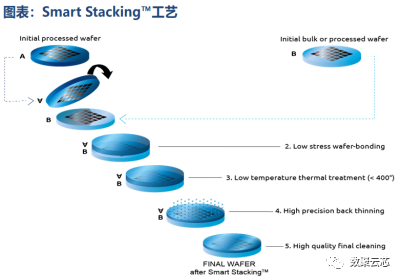

與此同時,Smart Cut?(智能剝離技術(shù))與Smart Stacking?(智能堆疊技術(shù))作為Soitec的兩大核心工藝,具體信息如下表所示。

*資料來源:Soitec年報

除此之外,Soitec的業(yè)務(wù)模式也值得關(guān)注。在生產(chǎn)流程方面,不同于其他龍頭晶圓供應(yīng)商完全自制晶圓襯底的業(yè)務(wù)模式,Soitec自身并不生產(chǎn)晶圓襯底,而是外購拋光片后加工制作SOI晶圓。

在創(chuàng)新政策方面,Soitec與其下游客戶建立了十分密切的合作關(guān)系,立足客戶需求以進行半導(dǎo)體材料創(chuàng)新;同時在技術(shù)轉(zhuǎn)讓背景下,Soitec向包括信越半導(dǎo)體(1997年)、MEMC(2013年,后被環(huán)球晶圓收購)、上海新傲科技(2014年)在內(nèi)的合作伙伴授權(quán)專利,并收取特許權(quán)使用費。

(三)集團架構(gòu)

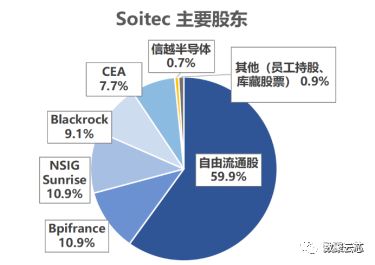

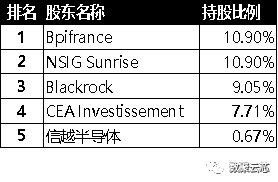

Soitec于1999年2月在巴黎泛歐證券交易所上市(ISIN:FR0013227113)。截止Soitec公司的[敏感詞]披露(2021年3月),前五大股東分別為:Bpifrance(10.90%)、NSIG Sunrise(10.90%)、Blackrock(9.05%)、CEA Investissement(7.71%)、信越半導(dǎo)體(0.67%)。

其中,Soitec的股東中機構(gòu)投資者居多,長期的戰(zhàn)略投資者主要為Bpifrance、NSIG Sunrise、Blackrock三家,共持有股權(quán)29.50%,但由于其并不符合“行動一致”原則,故不構(gòu)成Soitec的控股股東。

此外,另一位長期投資者——信越半導(dǎo)體(Shin-Etsu Handotai/SEH)也值得我們關(guān)注:SHE是Soitec的首批股東之一,所持有的0.67%流通股雖占比不高,卻作為Soitec的第五大股東,并派駐董事代表,是其重要關(guān)聯(lián)方;此外,信越還是Soitec的主要硅供應(yīng)商和長期戰(zhàn)略合作伙伴,Soitec為其提供技術(shù)許可;與此同時,信越作為SOI晶圓供應(yīng)商,還是Soitec的重要競爭對手(被Soitec授予Smart Cut?技術(shù)專利許可的環(huán)球晶圓是Soitec在SOI晶圓生產(chǎn)領(lǐng)域的另一大直接競爭對手,生產(chǎn)200 mm SOI晶圓)。在多重因素下,二者構(gòu)成了既相互制約又友好合作的關(guān)系。而這種關(guān)系對雙方的競爭地位、供應(yīng)鏈、生產(chǎn)成本、產(chǎn)品質(zhì)量及銷售價格等造成何等影響,也值得投資者進一步關(guān)注。

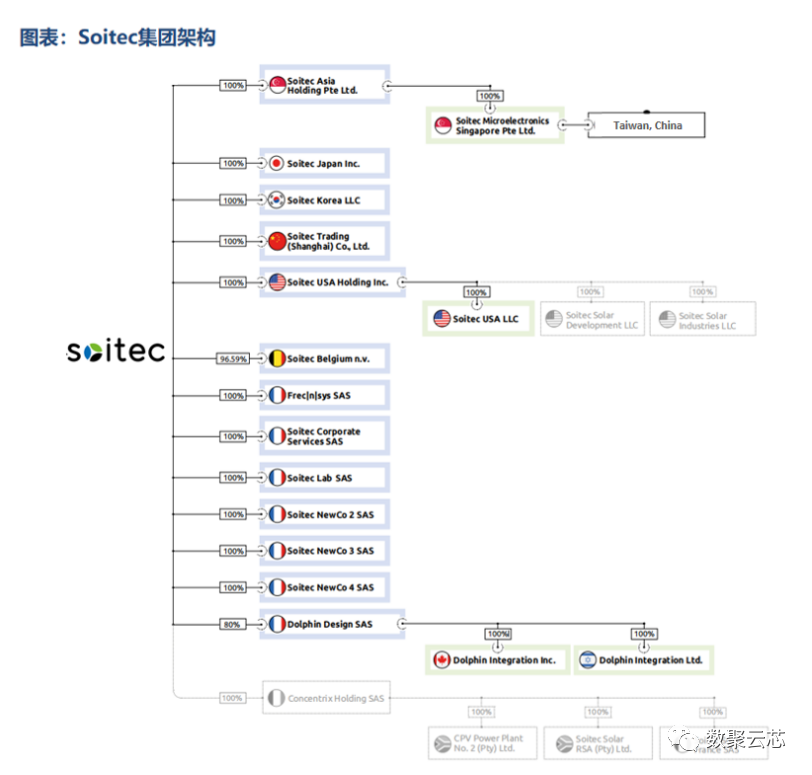

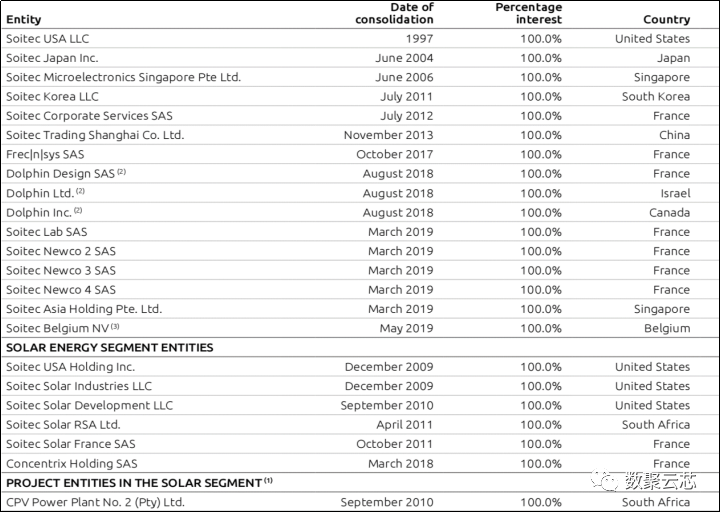

關(guān)于Soitec集團內(nèi)部股權(quán)架構(gòu),Soitec公司作為集團母公司,下屬統(tǒng)領(lǐng)多個子公司。具體信息如下圖所示。

*資料來源:Soitec 年報

*注:灰色部分為太陽能相關(guān)業(yè)務(wù),均已停止經(jīng)營,在財務(wù)報表中作為終止經(jīng)營分部列示。

二、歷史沿革

1992年成立至今,SK Siltron的發(fā)展歷程如下圖所示。

在產(chǎn)能建設(shè)方面,其中1999年建立的Bernin I 工廠是世界[敏感詞]的SOI生產(chǎn)基地,主要生產(chǎn)200mm及以下尺寸晶圓;而2002年建立Bernin II 工廠后,Soitec才正式規(guī)模化生產(chǎn)300mm晶圓。

建立以來,Soitec也經(jīng)歷了幾次業(yè)務(wù)調(diào)整:

2003年,Soitec通過收購 Picogiga International相關(guān)資產(chǎn)進入復(fù)合材料生產(chǎn)領(lǐng)域。Picogiga International作為復(fù)合材料技術(shù)專家,Soitec通過這次收購將Smart Cut?技術(shù)擴展到硅以外的材料,次年即生產(chǎn)了[敏感詞]個絕緣體上的氮化鎵(GaN)基板。

2010年,在光伏供應(yīng)商因市場供不應(yīng)求而享受普遍的高溢價時,Soitec收購了聚光光伏(CPV)系統(tǒng)供應(yīng)商Concentrix Solar 80% 的股份,標(biāo)志其正式進入太陽能發(fā)電領(lǐng)域。Concentrix Solar曾在美國、南非和中東建造了[敏感詞]批太陽能發(fā)電廠。此后,Soitec不斷拓展其太陽能業(yè)務(wù),在歐洲、美國、南非等多地均設(shè)立有生產(chǎn)基地及子公司;但隨著太陽能市場的長期低價競爭,生產(chǎn)經(jīng)營狀況迅速惡化,其相關(guān)業(yè)務(wù)均已于2015至2016年間停止經(jīng)營。

2015年,Soitec決定將戰(zhàn)略重點放在電子領(lǐng)域,隨后在2015-2016財年中剝離其非核心業(yè)務(wù),主要涉及方面如下:

①太陽能業(yè)務(wù)(CPV系統(tǒng)的開發(fā)和商業(yè)化):Soitec在美國圣地亞哥和德國弗萊堡的所有生產(chǎn)和研發(fā)活動以及相關(guān)資產(chǎn)都被出售;

②照明業(yè)務(wù)(LED照明解決方案):Soitec在美國鳳凰城的研發(fā)活動被出售,資產(chǎn)轉(zhuǎn)移至照明行業(yè)參與者Ceotis公司。

③設(shè)備業(yè)務(wù)(半導(dǎo)體設(shè)備開發(fā)和組裝):Soitec出售了其在Altatech Semiconductor公司的全部股份。

重組完成后,Soitec為增強其在核心業(yè)務(wù)領(lǐng)域的競爭力,進行了如下收購活動:

①核心業(yè)務(wù):Soitec在2018年4月收購了EpiGaN,并于2020年6月更名為比利時Soitec。EpiGaN公司成立于2010年,是一個在GaN外延晶圓供應(yīng)方面的歐洲領(lǐng)導(dǎo)者。由比利時Soitec(原EpiGaN)開發(fā)的GaN產(chǎn)品主要用于5G RF和電力電子應(yīng)用。

②業(yè)務(wù)拓展:除核心業(yè)務(wù)外,Soitec選擇性地加強其基石,促進技術(shù)發(fā)展。Soitec于2017年10月收購了法國的自由|系統(tǒng)(Frec|n|sys),并于2018年8月收購了法國的海豚設(shè)計(Dolphin Design,原海豚集成/Dolphin Integration)。

其中,自由|系統(tǒng)公司主要從事先進射頻(RF)濾波器和傳感器的開發(fā),這次收購使得Soitec加速了射頻濾波器的先進POI基板的開發(fā);

而海豚設(shè)計則是低功耗應(yīng)用領(lǐng)域的專家。其成立于1985年,是一家硅集成電路(IC)和SoC(System-on-Chip)解決方案供應(yīng)商。2018年的這次收購中,Soitec獲得了其60%的股份,而隨后在2020年11月又從少數(shù)股東MBDA手中進一步收購了20%股份,現(xiàn)持股比例為:Soitec 80%,MBDA 20%。

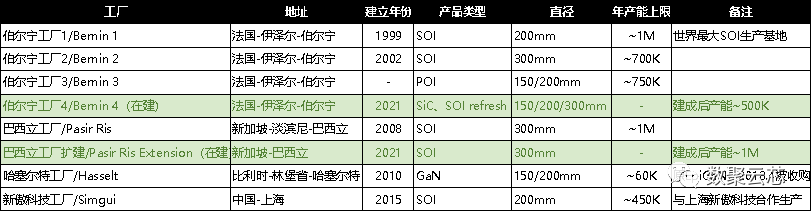

三、業(yè)務(wù)分布

Soitec的主要晶圓制造產(chǎn)能集中在法國本土,此外在新加坡、比利時、中國都設(shè)立有海外生產(chǎn)基地。具體生產(chǎn)工廠及產(chǎn)品信息如下表所示。

*注:綠色部分為正在建設(shè)的工廠。

此外,Soitec還與一些半導(dǎo)體廠商進行戰(zhàn)略合作生產(chǎn),如:①與日本晶圓制造商信越半導(dǎo)體(Shin-etsu Handotai)合作生產(chǎn)FD-SOI晶圓;②與美國晶圓代工廠Global Foundries進行22nm FD-SOI(22FDX)合作;③與美國半導(dǎo)體制造商應(yīng)用材料公司(Applied Materials)合作生產(chǎn)碳化硅襯底等。

四、財務(wù)分析

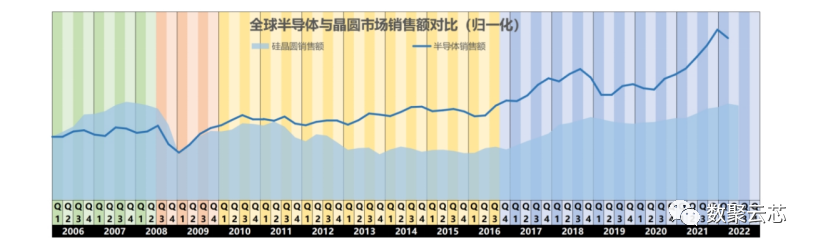

在以往的研究中,我們發(fā)現(xiàn)硅晶圓及其所屬半導(dǎo)體行業(yè)均具有典型的周期性特征。雖然Soitec處于SOI晶圓這一細(xì)分市場,但其自身經(jīng)營情況及供應(yīng)鏈上下游仍不可避免受到行業(yè)周期波動的影響。因此,本部分將以周期性的視角,對Soitec的營收狀況、毛利水平以及研發(fā)投入等方面進行分析,試圖追蹤其近十年業(yè)績變動的趨勢情況以及造成變化的可能原因。

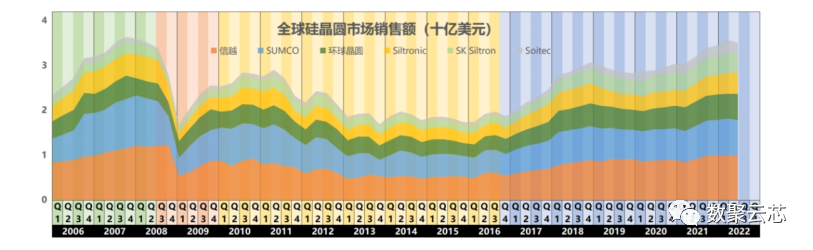

根據(jù)對2006年以來硅晶圓行業(yè)生態(tài)的研究,可以將其大體分為泡沫期、崩潰期、蕭條期、恢復(fù)期四個階段,分別具有以下特征:

泡沫期:世紀(jì)初-2008年上半年,高泡沫、快速發(fā)展時期;

崩潰期:2008年下半年-2009年,遭受打擊、急速下跌時期;

蕭條期:2010年-2016年底前,陷入冰點、徘徊不前時期;

恢復(fù)期:2016年底-今,走出危機、穩(wěn)定增長時期。

在泡沫期內(nèi),受到技術(shù)革新與下游需求的共同拉動,硅片行業(yè)迎來高速發(fā)展。隨著21世紀(jì)初300mm晶圓的全面投產(chǎn),單位面積生產(chǎn)成本大幅降低,同時下游芯片市場需求高漲。這種高增長被認(rèn)為是半導(dǎo)體器件公司積極擴張12吋晶圓產(chǎn)線以及以DRAM和NAND FLASH為中心的存儲半導(dǎo)體需求增長的貢獻(xiàn)。

2008年金融危機加速了泡沫的破滅,供需矛盾進一步激化,硅片行業(yè)進入崩潰期。泡沫期內(nèi)各大供應(yīng)商紛紛擴產(chǎn)導(dǎo)致供過于求,隨著全球性的金融危機波及到半導(dǎo)體行業(yè),市場萎縮,硅片需求量驟減,在這一時期出貨面積與銷售金額均發(fā)生了大幅下降,整個行業(yè)到達(dá)冰點。

2009年后金融危機的影響逐漸消除,但硅晶圓供給過剩的矛盾仍未解決,2010至2016年,硅片行業(yè)進入價格與銷售額雙疲軟的蕭條期,硅晶圓單位價格持續(xù)下降。這個下降趨勢一直持續(xù)至2016年底過剩產(chǎn)能得到充分消耗后才有所回升。

經(jīng)歷了十年低回調(diào)整,2017年后隨著整個半導(dǎo)體行業(yè)的需求高漲,硅片行業(yè)進入恢復(fù)期。在此期間出貨面積再創(chuàng)新高,過剩產(chǎn)能得到消化,甚至出現(xiàn)供不應(yīng)求狀況,硅晶圓銷售額與單位價格均有明顯回升。至此,危機的影響才得以完全消除。此外,隨著手機技術(shù)的發(fā)展,SOI產(chǎn)品在應(yīng)用市場從之前的CPU技術(shù)路線逐漸轉(zhuǎn)變?yōu)?G和5G手機射頻前端的標(biāo)準(zhǔn)產(chǎn)品。在5G手機市場尚處于成長期的擴張狀態(tài)下,射頻SOI市場依然保持增長,且增長率高于硅晶圓市場平均水平。

*注:數(shù)據(jù)來源:

硅晶圓銷售額——主要公司財報,整理參考《全球硅晶圓市場研究報告》2018 作者:關(guān)牮、肖雋翀

半導(dǎo)體銷售額——SIA

對于行業(yè)周期的詳細(xì)分析可參見《SUMCO歷史沿革及成本分析》2022年 作者:張朦月

https://mp.weixin.qq.com/s/RdSV9Dbk3Op4a_FVkA4hiw

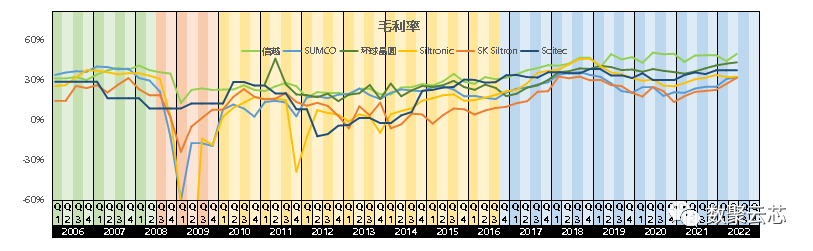

以下將分別從營業(yè)收入、毛利水平、研發(fā)投入等角度展開分析,并與主要晶圓供應(yīng)商進行比較,以探究Soitec的競爭優(yōu)劣勢以及市場定位。

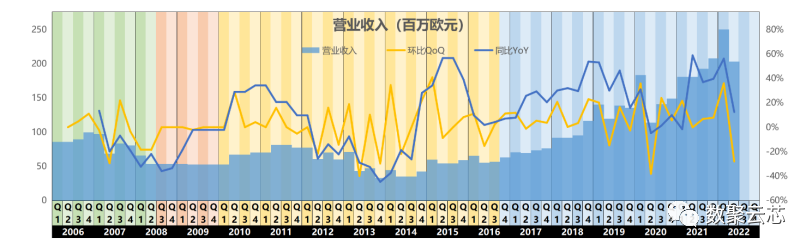

(一)營業(yè)收入

*注:Soitec財務(wù)年度為當(dāng)年4月1日至次年3月31日,由于涉及到年終調(diào)整或收入補記等原因,第四財報季(即自然年度[敏感詞]季度)可能出現(xiàn)營業(yè)收入偏高的現(xiàn)象,此為統(tǒng)計誤差。

觀察可以發(fā)現(xiàn),Soitec營業(yè)收入隨行業(yè)周期波動,但整體呈現(xiàn)上升趨勢,市場份額不斷提高。

其中,受到金融危機影響,2008年下半年硅晶圓行業(yè)由泡沫期轉(zhuǎn)向崩潰期時,主要晶圓供應(yīng)商營業(yè)收入均出現(xiàn)驟跌,但Soitec所遭受的打擊卻明顯小得多,甚至在崩潰期內(nèi)市場份額明顯提升。主要由于Soitec所提供產(chǎn)品為較高附加值的SOI晶圓,客戶粘性強,價格敏感度相對較低,不易受到跌價競爭的影響;并且在射頻SOI晶圓這一細(xì)分市場,隨著智能手機的普及,為其帶來了較為強勁的需求,一定程度上沖抵了周期性的不利影響。

在蕭條期初,隨著筆記本電腦和智能手機等電子設(shè)備需求的爆炸式增長,半導(dǎo)體行業(yè)全面復(fù)蘇。在這一時期,Soitec營收也有了小幅增長。此外,2010年,Soitec通過對Concentrix Solar的收購加入太陽能發(fā)電領(lǐng)域。隨著需求的驟增,這一時期的太陽能市場在供不應(yīng)求的情況下呈現(xiàn)出高度繁榮的狀態(tài),也為其營收增加做出了積極貢獻(xiàn);但2013年后,太陽能市場很快進入供過于求的飽和狀態(tài),同時由于競爭對手的跌價競爭,這一業(yè)務(wù)為Soitec帶來了嚴(yán)重虧損。值得關(guān)注的是,在這一時期,與Soitec同樣涉足太陽能業(yè)務(wù)的晶圓廠商(如SK Siltron、MEMC、SUMCO等)也遭受了重大打擊。隨后,Soitec于2015年進行業(yè)務(wù)重組,剝離了太陽能、LED等業(yè)務(wù),并聚焦于核心的電子業(yè)務(wù),此后營收進入穩(wěn)步提升階段。

進入恢復(fù)期后,Soitec營收穩(wěn)步增加;尤其自2018年以來漲勢明顯,市場份額顯著提高。一方面,在這一時期發(fā)生了以下幾起主要并購活動:①2017年10月收購Frec|n|sys;②2018年4月收購EpiGaN;③2018年8月收購Dolphin Design,營業(yè)規(guī)模的擴大與協(xié)同效應(yīng)的發(fā)揮均對Soitec營收產(chǎn)生了積極影響。另一方面,智能手機的需求仍在高速增長中:自2010年后4G手機逐漸普及以來,這一市場一直處于高速擴張狀態(tài);而2018年左右5G手機面世,又創(chuàng)造出新的增長點。在這一時期,Soitec也抓住機遇,不斷加強自身產(chǎn)能建設(shè),在海內(nèi)外擴張建廠。半導(dǎo)體市場的景氣周期與4G、5G手機市場高增長所帶來的積極影響相疊加,為Soitec帶來了較大且持續(xù)的增長。

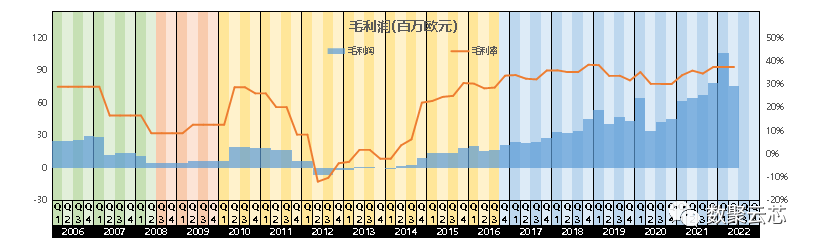

(二)毛利潤及毛利率

*注:個別廠商未單獨披露部門毛利數(shù)據(jù),故采用合理方法推算,并通過技術(shù)手段盡可能減小誤差。具體計算方法可參考往期報告:

信越化學(xué):https://mp.weixin.qq.com/s/_YeYoOmVr_kXE33Lqk2V_w

SUMCO:https://mp.weixin.qq.com/s/RdSV9Dbk3Op4a_FVkA4hiw

環(huán)球晶圓:https://mp.weixin.qq.com/s/-QUic40_KQc5Hx7Efjoz-g

Siltronic:https://mp.weixin.qq.com/s/6x5m6BR_c6Y-0Rx8xdlOMg

SK Siltron:https://mp.weixin.qq.com/s/fFV7YZXtyk2jrUU0_oNlSA

觀察可以發(fā)現(xiàn),Soitec的毛利率波動較大,在不同時期呈現(xiàn)出不同特點。

Soitec的毛利水平雖然在泡沫期后期略低于同時期其他晶圓廠商,卻是崩潰期內(nèi)除龍頭信越化學(xué)外遭受沖擊最小的。一方面,從產(chǎn)品類型來看:由于Soitec以生產(chǎn)高技術(shù)含量的SOI晶圓為主,或根據(jù)客戶需求定制產(chǎn)品,與下游客戶強綁定且長期訂單為主,因此在市場需求不及預(yù)期時遭受沖擊較小;另一方面,投資決策的差異也是造成各廠商毛利差距的原因:不同于多數(shù)廠商在泡沫期內(nèi)為搶占市場份額而進行的瘋狂產(chǎn)能擴張,Soitec的投資決策則相對更為謹(jǐn)慎,由此則避免了在產(chǎn)能利用不足時廠房設(shè)備折舊所帶來的過高生產(chǎn)成本。

隨著崩潰期的結(jié)束,各廠商毛利率均有所回升。在2010年,Soitec的毛利率甚至超越信越成為[敏感詞],這很大程度上得益于Soitec對太陽能領(lǐng)域的投資;但太陽能市場高度繁榮的紅利期并未持續(xù)多久,很快便由于供過于求以及跌價競爭而急轉(zhuǎn)直下,同時硅晶圓市場狀況也不見好轉(zhuǎn),綜合造成了Soitec在2012-2014年間毛利的持續(xù)低迷。

在2015年Soitec進行業(yè)務(wù)重組,將戰(zhàn)略重點重新聚焦于電子領(lǐng)域后,毛利率顯著回升;隨著硅晶圓行業(yè)進入恢復(fù)期,此后Soitec的毛利率則一直維持在30%左右的較高水平。

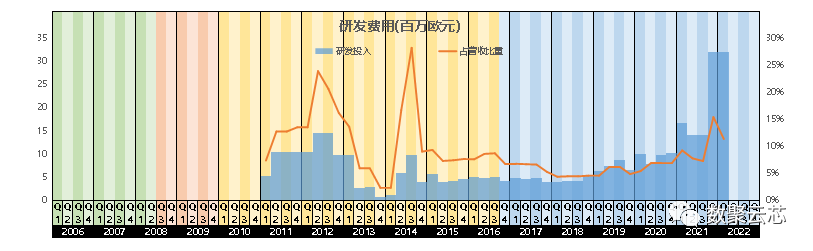

(三)研發(fā)投入

觀察可知,Soitec總研發(fā)投入波動較大,占營收比重維持在接近10%的較高水平,在個別年度甚至超過20%。這一比重遠(yuǎn)超過其他晶圓供應(yīng)商(信越化學(xué)、SUMCO、環(huán)球晶圓、SK Siltron等這一占比均在4%左右,Siltronic為6%-8%)。雖然較高的期間費用在短期內(nèi)可能對其營業(yè)利潤造成不利影響,但Soitec如今的市場地位也正得益于高度差異化的創(chuàng)新活動,從長期看這或許是一個更為有利的戰(zhàn)略選擇,對于維持其競爭力至關(guān)重要。

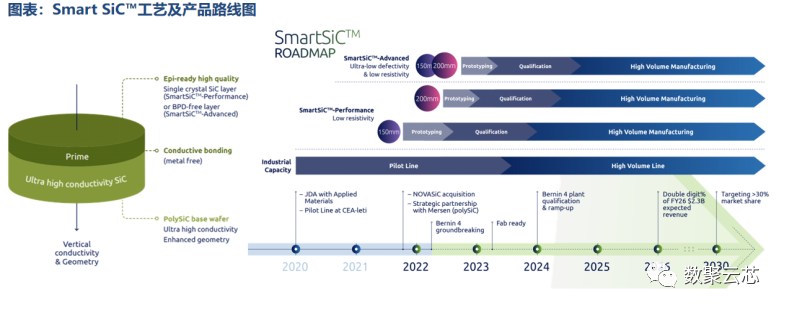

此外,我們觀察到2021年后Soitec的研發(fā)投入大幅增加,其中較大部分被用于Smart SiC?這一新領(lǐng)域的探索。根據(jù)Soitec的計劃,這一工藝2023年后將逐步實現(xiàn)量產(chǎn)。這一技術(shù)變革是否會帶來新的增長點,值得我們后續(xù)關(guān)注。

五、總結(jié)

Soitec的成功離不開多方面的努力:首先,縱觀其發(fā)展歷程,[敏感詞]特點便是高度重視創(chuàng)新的發(fā)展戰(zhàn)略——極高的研發(fā)投入,時刻走在技術(shù)發(fā)展的最前沿,廣泛應(yīng)用的Smart Cut?與Smart Stacking?工藝為其奠定不可替代的市場地位;其次,Soitec致力于建立廣泛的合作伙伴關(guān)系——產(chǎn)品設(shè)計創(chuàng)新立足下游半導(dǎo)體客戶需求,授權(quán)專利許可并與晶圓廠商合作生產(chǎn),這種穩(wěn)定的互利共贏關(guān)系的建立也是Soitec獲得長足發(fā)展的關(guān)鍵因素;

此外,Soitec有著獨到的戰(zhàn)略眼光,專注于SOI晶圓這一細(xì)分市場,并逐步開拓化合物半導(dǎo)體這一非成熟市場,最終建立起獨特的競爭優(yōu)勢,成為SOI市場不可替代的龍頭供應(yīng)商。

作者:張朦月(實習(xí)生)

免責(zé)聲明:本文原創(chuàng)“半導(dǎo)體綜研” ,本文僅代表作者個人觀點,不代表薩科微及行業(yè)觀點,只為轉(zhuǎn)載與分享,支持保護知識產(chǎn)權(quán),轉(zhuǎn)載請注明原出處及作者,如有侵權(quán)請聯(lián)系我們刪除。

友情鏈接:站點地圖 薩科微官方微博 立創(chuàng)商城-薩科微專賣 金航標(biāo)官網(wǎng) 金航標(biāo)英文站

Copyright ?2015-2025 深圳薩科微半導(dǎo)體有限公司 版權(quán)所有 粵ICP備20017602號