服務熱線

0755-83044319

發布時間:2022-12-01作者來源:薩科微瀏覽:2245

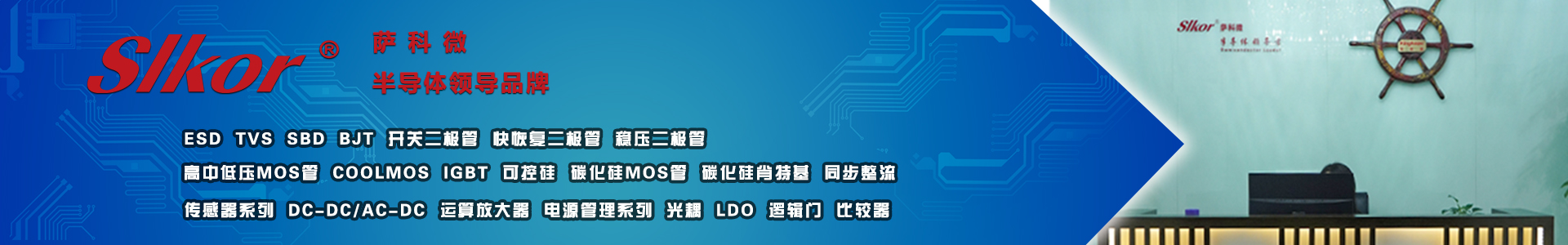

下圖為全球半導體裝備(數據來源:SEMI)和全球半導體器件的市場銷售額數據(數據來源:WSTS)。由圖可見,半導體裝備市場在最近十余年里增長十分迅速。2021年全年銷售額相對2010年增長了187.0%,而同期半導體器件的銷售額只增長了83.9%。

如果我們仔細研究圖中數據,可以發現以下幾個規律:

1. 半導體裝備銷售變化呈現明顯的周期性起伏,而且起伏規律和器件市場變化十分一致,但幅度比例更大。

2. 雖然半導體裝備銷售額的總體增長明顯高于半導體器件,但這基本發生在2016年以后。在2010年到2015年的較長時間段里,裝備銷售額不僅沒有跑贏器件,甚至略有下降趨勢。

這兩個現象充分反映了半導體市場發展變化的兩個最主要的因素:產能驅動和技術驅動。

產能驅動:首先,顯而易見的是市場設備的數量決定了整體的產能上限。當市場需求旺盛時,工廠為滿足下游需求的增長,才有擴充產能的意愿,從而大量采購裝備;而在市場不景氣的時候,生產單位會擴產意愿低下,壓縮資本支出,導致設備銷售量下降。由于設備的銷售額反映的是產能的變化量而非存量,所以其在景氣度交替的情況下更容易暴漲暴跌,使得其波動幅度大于器件市場。

如前圖所示,半導體器件市場在2010/11、2017/18年和2021/22年有三次高點,同期裝備市場都表現出幾乎同步的高景氣度來。

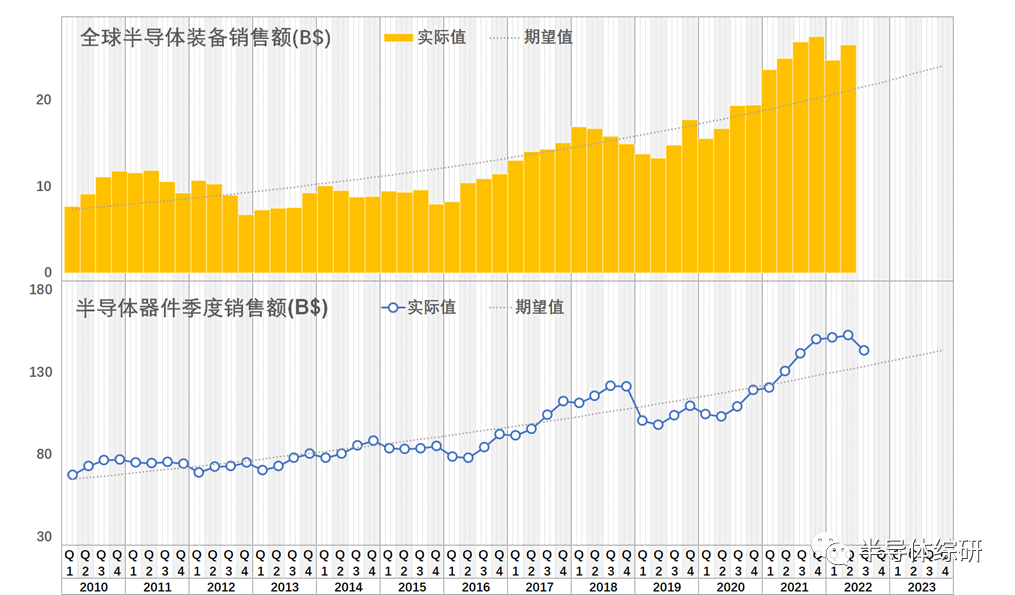

技術驅動:其次,除了產能增加帶來的市場需求以外,半導體器件制造工藝技術的高速發展也會造成大量額外的新裝備需求。一般每一個工藝節點的提升都需要更新部分新的裝備,而且單位產量對應的工序數量也會隨著節點的提升而增加。尤其是當MOSFET的結構從平面轉向立體(FinFET)以后,更小的線寬(需要多重套刻)和更復雜結構都導致工序數量成倍巨增,使得單位產能對應的所需設備數量同比增加。而且考慮到技術需求提升帶來的設備單價提升的疊加效應,技術更新帶來的市場驅動效應會更加明顯。

上圖為全球[敏感詞]晶圓代工廠臺積電(TSMC)的各個工藝節點營收占比季度變化數據(數據來源:臺積電財報)。從2014年開始,16/20nm及以下的FinFET工藝正式投產,到了2016年前后形成較大規模,加上同樣需要更多工序步驟的28nm HKMG工藝,營收額已經超過了總體的一半。而就在2016年同期,全球半導體裝備市場進入了高速增長期。兩者顯然不是完全巧合。

由此我們可以預期,隨著半導體制造技術的進一步發展,未來數年中裝備市場的宏觀增長速度會大概率繼續跑贏整體的器件市場。換而言之,半導體裝備的成本會在器件總成本中的比重越來越高。

針對半導體裝備,我暫時將其大體分為前道設備、封裝設備和測試測試設備三個大類。

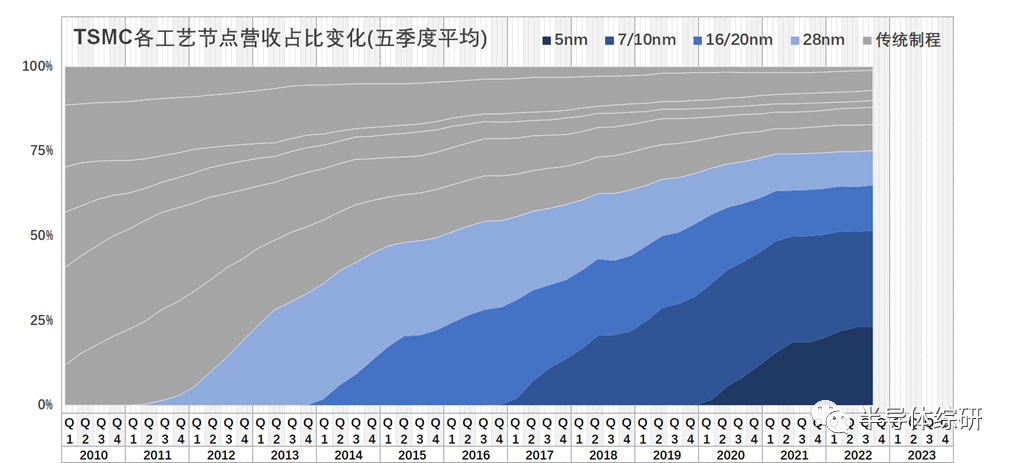

針對前道設備,我收集整理了全球[敏感詞]的五家裝備供應商(都是前道設備為主的供應商)的財務數據:AMAT、ASML、TEL、LAM和KLA,并提取出半導體設備本體的銷售數據加以分析。

從上圖中我們可以看到,這五家的半導體裝備銷售額幾乎占全球裝備市場的60%以上。由于這五家幾乎壟斷了高端制造工藝的絕大多數市場,導致技術革新帶來的市場驅動紅利主要被這幾家瓜分,所以在整個統計周期里,這幾家的銷售額的全球總體占比還在不斷上升。贏家通吃的現象在裝備領域顯得尤為明顯。

由于這一情況的存在,對于二三線的小裝備廠商而言就會存在生存和發展的問題;而對于晶圓制造廠商而言,也面臨著供應鏈單一化的風險,降低了成本和風險的控制能力。

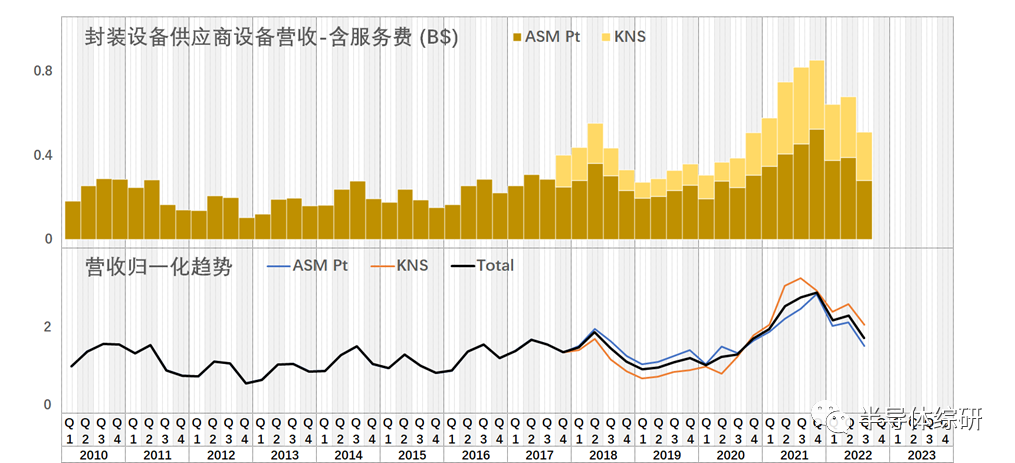

封裝設備的市場規模遠小于前道設備,而且由于技術壟斷性弱,市場被更多小供應商瓜分,所以我目前只能找到兩家規模較大的供應商:ASM Pt(ASM Pacific Technology)和KNS(K&S:Kulicke & Soffa)。而且由于兩家公司的財報披露方式問題,下圖數據里的銷售額是包含設備本體和相關服務的營收總和,而且KNS只有2017-Q4以后的數據。

從表中數據可見,由于封裝設備和前道的工藝節點相關性較弱,所以2016以后工藝進度帶來的爆發性增長紅利在這兩家公司的財務數據上沒有明顯體現。2017/18年的存儲器市場的高景氣造成的影響也十分有限。不過2021/22的這一輪市場熱潮(非存儲器器件市場)對于兩家的營收都產生非常明顯的帶動作用。

然而,不同于前道設備市場的持續火熱狀態,封裝設備市場的熱度顯然已經過去。由于封裝廠的產能建設要遠遠比前道容易和迅速,所以各家封裝面對市場的需求更早的做出擴產反應,這也導致了其產能過早地出現過剩。根據我的了解,從去年(2021年)年底開始,各個封裝廠就出現了不同程度的產能過剩情況,而今年這一形勢更加嚴峻。

所以,各家封裝廠在今年開始就大幅度削減設備采購預算,從而影響到上游封裝設備商的營收。

目前看來,傳統封裝設備市場的增量十分有限,而未來的高速增長機會在于先進封裝的發展,不過這個市場很有可能更多地屬于前道設備廠的領域。

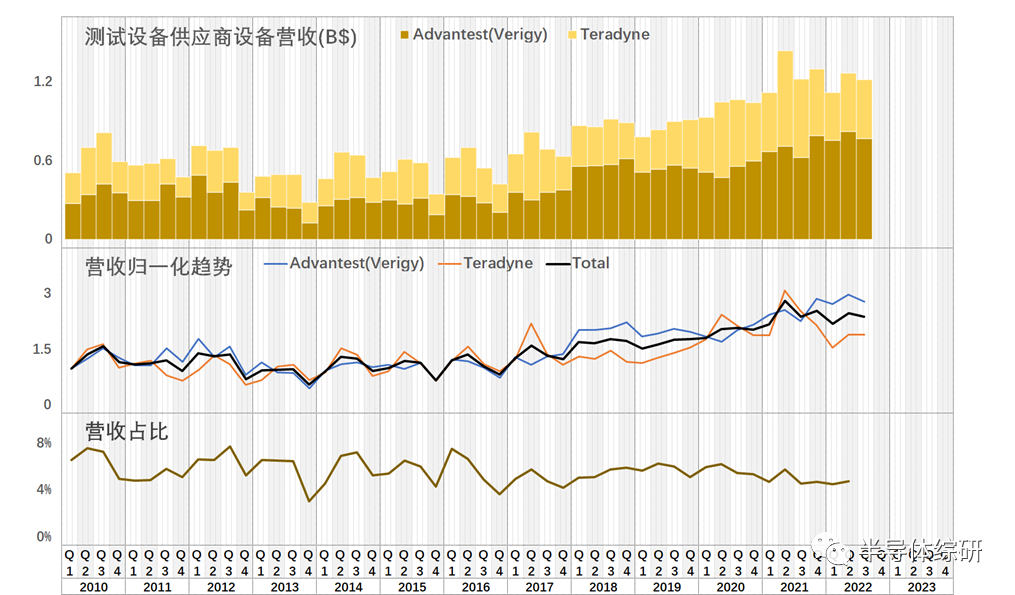

測試設備(ATE)的全球市場大約是40~50億美金/年。雖然我個人統計的全球供應商有80余家,但大部分市場被Advantest和Teradyne兩家占據。尤其是高端的SOC和存儲器市場,兩家掌握了80~90%以上的市場份額。所以,我們只要統計這兩家的財報數據,就可以較好地了解整個半導體測試機的市場情況和趨勢。

由于測試設備與制造工藝技術沒有直接關系,所以測試設備市場和封裝設備類似,沒有吃到FinFET工藝革命的紅利。但是半導體器件的各類參數指標(信號速度/精度、電壓電流數值…)的提升和測試項目的增加,依舊給其帶來不小的市場增量。所以測試設備的市場發展前景介于封裝設備和前道設備間。

不過雖然測試設備市場的增量不及前道設備,但是其周期波動明顯較小,穩定性較高。而且由于裝備商和下游設計公司聯系合作更加緊密,所以通過對于下游市場的分析,我們可以擁有對于測試設備市場具有更好的預測能力。

總結一下:

前道裝備市場的發展趨勢[敏感詞],但波動較大,目前(2022-Q3)依舊處于景氣狀態。

封裝設備(尤其是傳統封裝設備)市場整體偏弱,對市場的反應最快,目前最近已經進入下行周期。

測試設備市場介于兩者之間,發展較為穩定。由于其市場包含Final Test(封裝領域)和Chip Probing(晶圓制造領域)兩大塊,所以目前的狀態也是介于前道和封裝之間,處于平穩狀態(已經見頂,后續略有回調跡象…)

限于篇幅和時間,我這次只能寫到這里。后面還會從兩個方面探討裝備市場:

1)存儲器和非存儲器市場對裝備的影響

2)光刻機市場出貨量研究

免責聲明:本文采摘自“半導體綜研”,本文僅代表作者個人觀點,不代表薩科微及行業觀點,只為轉載與分享,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

友情鏈接:站點地圖 薩科微官方微博 立創商城-薩科微專賣 金航標官網 金航標英文站

Copyright ?2015-2025 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號